![]()

620062, г. Екатеринбург,

ул. Генеральская, д. 3, офис 327

+7 (343) 202-52-10

Приняли решение?

Звоните и записывайтесь на консультацию по телефону

8 (343) 202 52 10

Не можете позвонить?

Закажите через форму на сайте бесплатную консультацию

по интересующему вас вопросу и специалист ответит Вам в течение 15 минут.

Долг по кредитному договору

Если возникла задолженность по кредитному договору

Если возникла задолженность по кредитному договору

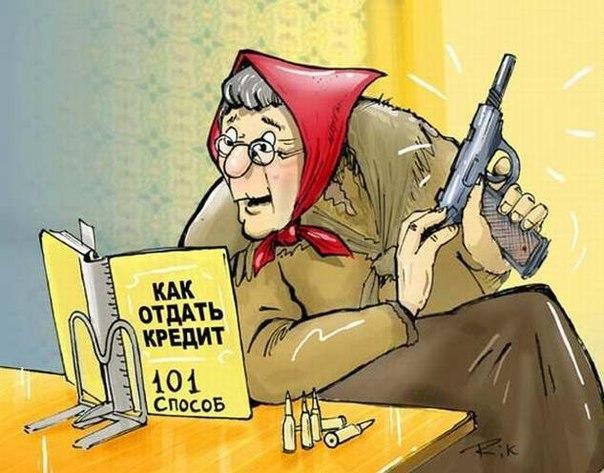

Если у вас возникла задолженность по кредиту в первую очередь не нужно паниковать, помните, что это всего лишь экономическая ситуация, конечно неприятная, но не смертельная, это не потеря чести и достоинства, не позор и тем более не повод для самоубийства.

Трудные обстоятельства бывают у всех, ухудшение вашего здоровья, или ваших близких, сокращение на работе, да вот вспомните 2009 год-кризис, это совсем недавно было, а сколько на тот момент людей после потери работы не смогли платить по кредитам?

Внимательно изучите кредитный договор

При возникновении просрочек по кредиту, я как юрист могу посоветовать:

для начала внимательно изучить кредитный договор, а именно пункт об ответственности заемщика за просрочку исполнения обязательств. Как правило, банки устанавливают ежедневную сумму неустойки от суммы оставшейся задолженности. Можете сами посчитать, сколько примерно банк начислит вам неустойку, если вы все-таки решите погасить задолженность. Если просрочка уже более двух-трех месяцев, то я считаю, что лучший вариант-это вообще не платить именно в банк, тем более частями. Почему?

Потому что 90 процентов банков включают в кредитный договор условие об очередности списания поступивших от заемщика денежных средств, а именно при погашении задолженности по частям в счет уплаты долга в первую очередь списываются все неустойки, потом проценты, а потом уже сумма основного долга.

Этот пункт договора противоречит действующему гражданскому законодательству, а именно ст. 319 ГК РФ. И является ничтожным, но банки все равно активно используют его в кредитных договорах.

Очень часто у меня на консультации клиенты возмущаются и не понимают, почему, чтобы хоть как-то погасить или уменьшить задолженность по кредитному договору, они вносят частями по возможности какие-то суммы в банк, но задолженность не только не уменьшается, а даже увеличивается. Потому что, как я уже говорила выше, банк в первую очередь списывает все неустойки, а уже потом договорные проценты и сумму основного долга. А уж неустойки у банков драконовские. Я видела договоры, в которых неустойка была и 3% в день и даже 5%. Это огромные суммы, и часто заемщик, взяв одну сумму у банка, через несколько месяцев неуплаты должен уже в 5 раз больше, вот именно из-за начисления таких драконовских неустоек.

Можно бесконечно платить огромные неустойки и штрафы

Так стоит ли попадать в «рабство» к банку, платить и платить бесконечно, погашая лишь огромные неустойки? Очевидно, что нет.

Так же не стоит обивать пороги банка и закидывать служащих слезными просьбами и письмами о трудном материальном положении и невозможности платить по кредиту. Навряд ли это принесет какой-либо результат. Выдача кредита для банка это предпринимательская деятельность, которая предполагает извлечение прибыли, банку не важно, какие у вас трудности, главное для банка вернуть свое и получить прибыль в виде процентов.

У меня на консультации был заемщик, который искренне считал, что, так как он получил инвалидность, (договора страхования заключено не было) банк должен «простить» ему остаток задолженности. Так вот, это огромное заблуждение — ничего подобного банк не должен и не обязан, он свои обязательства по выдаче кредита выполнил и сейчас уже вы обязаны ему вернуть деньги с процентами.

Ну а если вы уже решились на какие-то переговоры с банком или банк выдвинул свои условия по возврату долга, тогда все действия фиксируйте только документально — это обязательное условие, в двух экземплярах, с печатью банка — без печати это просто бумажка.

В моей практике был случай — коллектор предложил заемщику: «Вы внесите на ваш кредитный счет 100 тысяч в течение трех дней и все — больше вы ничего не должны (а долг был больше 500 тысяч). И говорил он это по телефону очень уверенно и убедительно. Но после консультации со мной, заемщик согласилась заплатить, но только при условии составления письменного дополнительного соглашения с печатью банка. Но после такого условия коллектор как то сразу «забыл» об этом разговоре и стал уже требовать 700 тысяч.

А что же делать, если долг растет, а платить по кредиту нет возможности?

Можно выбрать два варианта поведения: либо, психологически настроившись на атаки кредитных инспекторов и коллекторов, ждать, когда банк подаст в суд либо самим инициировать иск против банка.

Минус первого варианта: банк очень долго может не обращаться в суд. По закону существует трехгодичный срок исковой давности, в течение которого истец может подать заявление в суд. И банк этим правом активно пользуется, пока не исчерпает все ресурсы по досудебному взысканию задолженности в суд не пойдет. Неустойка растет, коллекторы обрывают телефон вам, друзьям, знакомым, на работу, а обращения в суд нет и нет.

Второй вариант-активный-не ждать, когда банк обратиться в суд, а инициировать иск самим.

Для этого нужно обратиться к юристу с кредитным договором. Почти в каждом кредитном договоре есть условия, ущемляющие права потребителя (начисление комиссий за выдачу/пользование кредитом, право банка менять условия договора в одностороннем порядке, незаконная очередность погашения и т.п.).

И при наличии таких условий, на этих основаниях в судебном порядке расторгать кредитный договор.

Хочу обратить внимание, что ваши отношения с банком регулируются «Законом о защите прав потребителей», именно в потребительском кредитовании, когда заемщиком выступает физическое лицо. В соответствии с данным законом Банк выступает Исполнителем, а Заемщик – Потребителем. Данный Закон во многих сферах защищает права потребителя, так же и в отношениях с банками и кредитными организациями. Так что, юрист, специализирующийся в этой сфере права сразу найдет в кредитном договоре условия, ущемляющие права потребителя.

Минус этого варианта – суд может отказать в расторжении договора, так как основанием для расторжения договора в судебном порядке не является отсутствие возможности у заемщика выполнять свои обязательства по кредитному договору. Зачем тогда подавать такой иск? Исходя из моей судебной практики, в суде может ситуация повернуться по- разному: банк может подать встречный иск о взыскании задолженности, или банк в судебном процессе может согласиться расторгнуть договор или представит отзыв, что не возражает против расторжения. И тогда кредитный договор будет судом расторгнут.

Что дает взыскание долга в судебном порядке и расторжение кредитного договора?

Во-первых: сумма задолженности останавливается, не начисляются огромные договорные неустойки;

Во-вторых: если уже банком и начислены неустойки, суд их снизит в соответствии со ст. 333 ГК РФ (это конечно право суда, а не обязанность, но в 99 случаях из 100 судья снижает неустойки, в связи с их несоразмерностью);

И в третьих: уж лучше общаться с судебными приставами, чем слушать угрозы коллекторов. Приставы действуют в рамках закона «О судебных приставах» и «Об исполнительном производстве», а так же о «Государственной гражданской службе». Они, в отличие от коллекторов, не получают процент от взысканной суммы, не будут обрывать телефон и дежурить у подъезда. Приставы действуют строго в соответствии с законодательством.

Плюсы этих двух вариантов это судебный порядок взыскания. Многие боятся суда, считают, что банк их «засудит», нет смысла с банком бороться, будет судимость и т.п. Это заблуждение. Никакой судимости не будет — данная санкция предусмотрена только за уголовные правонарушения. Банк для суда является такой же стороной в судебном процессе, как и вы, имеет равные с вами процессуальные права и обязанности, и хотя действительно стороны неравны, но только экономически, а юридически, для суда стороны в процессе абсолютно одинаковые, наделены одинаковыми процессуальными правами и обязанностями.

В любом случае выбор за вами. Главное понять для себя, что жизнь не остановилась, не впадать в депрессию и не поддаваться на незаконное давление коллекторов и банка.

Помощь при кредитах с просрочками

Автор: Нелли Хайрулина© статья актуальна по состоянию на февраль 2014 г.

Читайте так же интересные статьи по кредитным вопросам

Читайте так же интересные статьи по кредитным вопросам

1. Как взыскать зарплату «в конверте»

2. Кредит? Брать или не брать с 01.07.2014?

3. ЦБ РФ повысил ключевую ставку. Важная информация для заемщиков банков.

4. Незаконные банковские комиссии в кредитном договоре

|

Остались вопросы? Позвоните прямо сейчас по телефону

И получите бесплатную консультацию специалиста

|

Как получить юридическую помощь? |

||||

|

|

|

|

|

| Звонок или заявка через форму на сайте | Консультация юриста в офисе или по скайпу | Заключение договора, выдача доверенности | Специалист начинает работу по вашему делу | Окончание и получение результата |

|

|

|

|

|

|

![]() Документальные отзывы о нашей работе

Документальные отзывы о нашей работе ![]()